El resurgimiento de los créditos hipotecarios en Argentina, impulsado por más de una docena de bancos, ha revitalizado el mercado inmobiliario, permitiendo que muchas personas puedan soñar nuevamente con tener su propia casa. Una herramienta clave que ha surgido en este contexto es la calculadora de cuotas hipotecarias, la cual permite a los futuros compradores simular el valor de las cuotas de su préstamo antes de tomar una decisión.

Cómo Funciona la Calculadora de Cuotas

La calculadora de cuotas es una herramienta digital que facilita la planificación financiera al simular el valor de las cuotas de un crédito hipotecario. Para utilizarla, los usuarios deben ingresar el monto del crédito, el plazo en años y la tasa de interés. Con estos datos, el sistema calcula automáticamente el valor aproximado de la cuota mensual.

Beneficios de la Calculadora

En un contexto económico donde la planificación financiera es crucial, esta herramienta permite a los compradores evaluar diferentes opciones de financiamiento y comparar las ofertas de distintos bancos. Además, algunas calculadoras permiten ajustar variables como los ingresos mensuales del solicitante y otros gastos, ofreciendo una visión más completa de la capacidad de endeudamiento.

Otra Alternativa para Calcular Cuotas de Créditos Hipotecarios

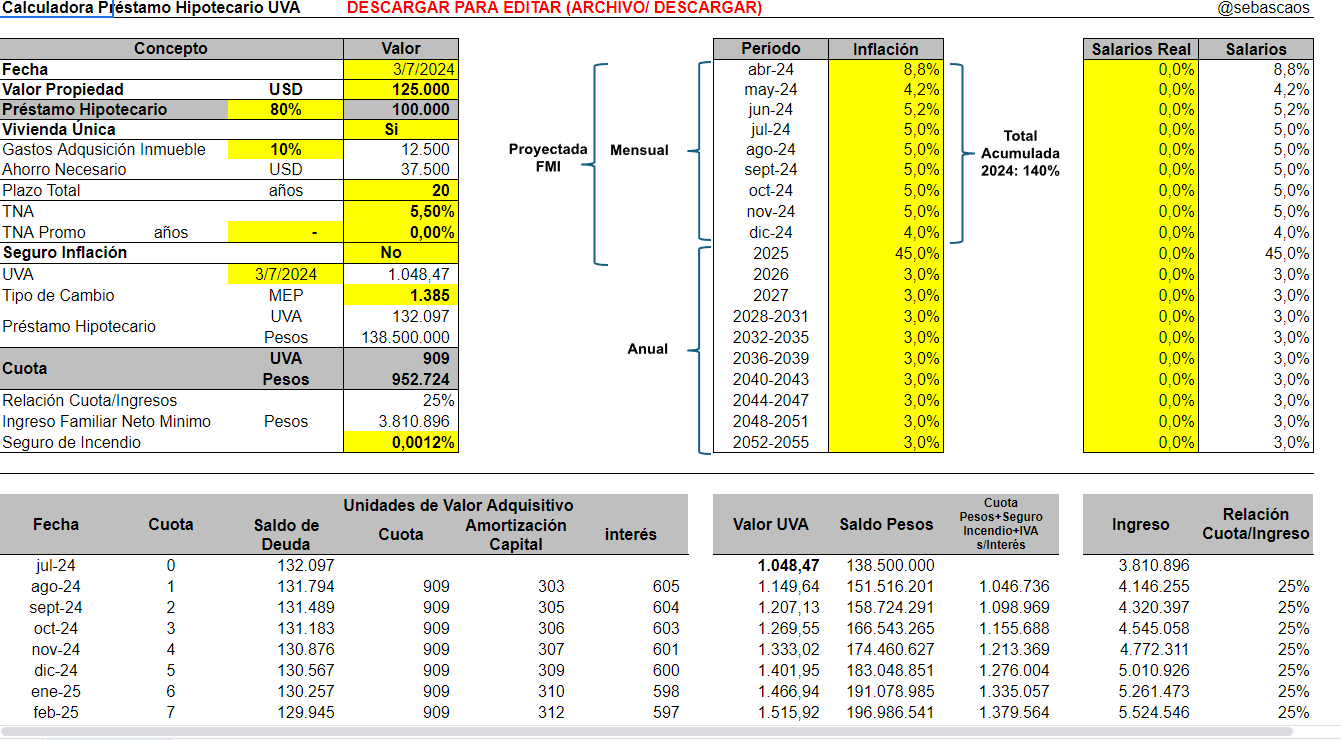

Además de las calculadoras ofrecidas por los bancos, existen otras herramientas útiles para calcular las cuotas antes de solicitar un crédito hipotecario. Un ejemplo destacado es la calculadora creada por el especialista en finanzas Sebastián Cao. Esta herramienta en formato Excel ofrece una visión integral de los factores clave que influyen en la evaluación de un crédito hipotecario.

Características de la Calculadora de Cao

La calculadora de Cao se compone de dos hojas detalladas:

1. Hoja UVA: Se centra en las Unidades de Valor Adquisitivo (UVA), que se actualizan según la inflación a través del Coeficiente de Estabilización de Referencia (CER), basado en el Índice de Precios al Consumidor del INDEC. Esta hoja proyecta el valor futuro de las cuotas del préstamo, utilizando estimaciones del Fondo Monetario Internacional (FMI) y la regla de Friedman (3%), que ayuda a mantener la estabilidad de precios.

2. Hoja de Ajuste Personalizado: Permite a los usuarios ajustar variables críticas según sus necesidades y circunstancias individuales, tales como las características del préstamo, la inflación estimada y el ajuste de ingresos respecto a la inflación. Los usuarios pueden descargar el archivo y manipularlo en sus computadoras o celulares, modificando fácilmente los aspectos necesarios para adaptarlos a su realidad.

Proyecciones y Datos Utilizados

Para proyectar el valor futuro de las cuotas, la calculadora de Cao utiliza proyecciones basadas en datos concretos. Estas incluyen estimaciones del FMI para los años 2024-2025, anticipando un IPC total acumulado del 150% para el año en curso y del 45% para el próximo. Además, aplica la regla de Friedman para mantener la estabilidad de precios en relación con el crecimiento del Producto Bruto Interno (PBI).

Las calculadoras de cuotas hipotecarias representan una innovación importante que acompaña el renacer de los créditos hipotecarios en Argentina. Estas herramientas no solo facilitan el proceso de compra de una vivienda, sino que también ayudan a los futuros propietarios a tomar decisiones informadas y a planificar sus finanzas de manera más efectiva.

Importancia de las Calculadoras en la Planificación Financiera

En resumen, las calculadoras de cuotas permiten a los compradores:

– Simular el valor de las cuotas mensuales de un crédito hipotecario.

– Evaluar y comparar diferentes opciones de financiamiento.

– Ajustar variables como ingresos y otros gastos para obtener una visión más completa de su capacidad de endeudamiento.

– Tomar decisiones informadas basadas en proyecciones y datos concretos.

En definitiva, estas herramientas son esenciales para quienes buscan adquirir una vivienda en un contexto económico desafiante, proporcionando la información necesaria para navegar el complejo proceso de obtención de un crédito hipotecario.